經濟

路透:內地大銀行收緊中小行拆借 降拆借額度縮短期限 防信貸風險

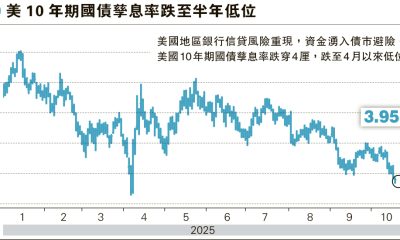

【明報專訊】據路透社引述消息人士報道,內地兩大國有銀行及一家股份制商業銀行,於過去幾個月加強檢視違約風險較大、資產質素較差的小型銀行,並收緊其拆借標準,務求抑制不斷惡化的內房問題,以防止出現進一步信貸風險及經濟問題。

明報記者 江陵凱

路透社引述兩名消息人士稱,已有兩大國有銀行決定,降低對違約風險較大的小型內銀拆借額度,並將縮短其拆借期限。

有大型國有銀行消息人士則指出,所屬的銀行已檢視位於東北、內蒙及河南省等,違約風險及負債水平較高的地區其拆借情况。

中小行商業票據半年至少違約3次

報道亦引述一名股份制商業銀行的高層消息稱,旗下銀行已開始收緊對小型內地銀行的拆借標準,該行已停止購買資產總值少於400億美元(約3123.74億港元)的銀行所發行的債券;據上海票據交易所於去年11月底所公布數據所示,有10家中小型銀行的商業票據,於過去半年間至少違約3次。而人民銀行及國家金融監督管理總局拒絕就此回應路透社。

另一方面,摩根大通發表報告引述內媒報道指出,內地村鎮銀行正在加速倒閉,而至少有20個省份的小型內銀申請合併及重組,正在待監管機構批准。

摩通表示,於內銀盈利能力下降,以及中國GDP有望上升的背景下,中國政府需採取積極的態度,並迅速整理其銀行體系,而該行則視小型內銀合併,對於整體內銀發展而言屬正面方向。

摩通:內地村鎮銀行正加速倒閉

摩通指出,小型內銀其不良貸款比率(NPL)、撥備、資產回報率(ROA)及資本充足率而言,相較於國有銀行(SOE)及股份制商業銀行(JSB)為低,為內地金融體系中最薄弱的一環。

摩通亦提到,受影子銀行減少及中國減息所影響,小型內銀其盈利能力的跌幅,較SOE及JSB為快。雖然小型銀行整體貸款增長速度,較大、中型銀行為快,但實際上小型內銀為保利潤增長,而減少減值撥備,因此大摩質疑小型內銀的資產質素,認為其風險管理能力較弱。

報告認為東北地區的小型銀行相較其他地區或面臨更大的壓力,主要是東北地區的地方政府融資平台(LGFV)面臨更大的償還壓力,且當地小型銀行的平均盈利能力亦為最低。

報告引述國家金融監管總局數據指出,截至2022年,中國城市商業銀行達125家,而農村金融機構則達3859家;截至去年9月底,兩者分別佔商業銀行貸款和資產總額的23%和26%。